潍柴动力130亿定增落地境内外知名机构纷纷抢筹

··

2021年5月26日晚间,潍柴动力披露非公开发行情况报告书暨上市公告书,宣布本次非公开发行顺利完成。本次发行共有39家机构参与认购,总认购金额近230亿,超额认购1.75倍,最终25家机构获配,市场参与度极为活跃。发行价格为16.40元/股,较发行日折价仅9.05折。

据了解,本次发行是今年以来除银行以外融资规模最大的非公开发行项目,也是今年以来行业内超额认购倍数最高、折价最低的非公开发行项目,充分彰显了潍柴动力在资本市场的投资价值与品牌影响力。

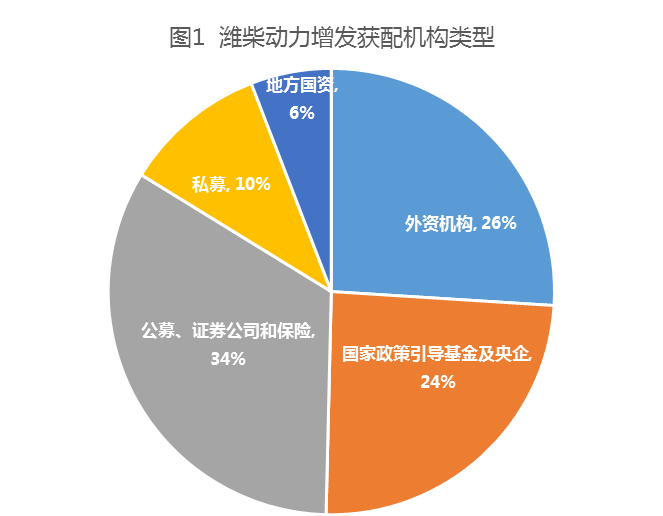

上市公告书显示,本次定增受到众多优质机构追捧,股东结构多元,境外投资机构大笔参与,UBS、GIC、J.P.Morgan、摩根士丹利、Overlook、Greencourt等境外机构占比高达近30%;国家政策引导基金领先认购,国家制造业转型升级基金、国家科改基金、中央企业贫困地区产业投资基金等赫然在列;国内主流机构争先抢筹,国海富兰克林、泓德基金、博时基金、中国人寿等大型公募险资等榜上有名。

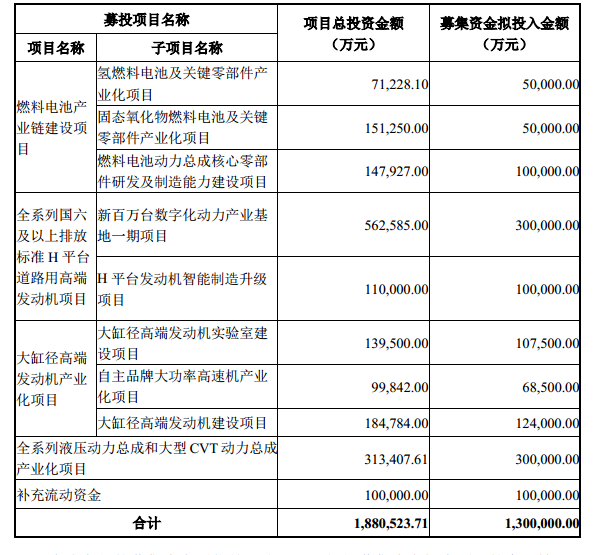

本次募集资金紧紧围绕公司核心主业和新业务布局,响应“碳排放”“碳中和”战略目标,聚焦于增长性与前瞻性,主要用于燃料电池产业链建设项目、全系列国六及以上排放标准H平台道路用高端发动机项目、大缸径高端发动机产业化项目、全系列液压动力总成和大型CVT动力总成产业化项目以及全生命周期后市场服务体系建设。

作为核心资产,潍柴动力本次增发受到产业资本和境内外机构的高度青睐,彰显资本市场对公司长期发展的认可和信心。随着定增落地,未来的潍柴动力将在产业和资本的双重加持下,增添发展新动能,开启增长新篇章,为广大股东带来更大的价值回报。